¿Qué es la regla del 70?

La Regla +70 surge como una herramienta crucial para los inversores que buscan una estimación aproximada de la rapidez con la que sus inversiones podrían duplicar su tamaño. En esencia, la Regla +70 simplifica la compleja idea del interés compuesto, haciéndola más accesible a las personas que gestionan sus carteras de jubilación o se adentran en los reinos de los fondos de inversión.

Puntos clave

- La Regla +70 ofrece un método práctico, aunque aproximado, para que los inversores calibren el valor futuro de sus inversiones.

- Al incorporar la capitalización continua en su fórmula, esta regla ofrece una perspectiva más optimista, aunque realista, del potencial de crecimiento de los activos con el paso del tiempo.

- La regla del 70 puede parecer un poco simplista, pero es un buen método para hacer pensar al candidato a inversor, por ejemplo, como parte de su preparación para la jubilación.

- Incluso es una forma excelente de entender cómo el interés acumulado acelera la tasa de crecimiento del capital.

¿Qué es la regla +70 en economía?

El principio de la Regla +70 radica en su sencillo planteamiento: dividir 70 por la tasa de rendimiento anual.

Este cálculo financiero ofrece una visión rápida del crecimiento exponencial potencial de la inversión en función de su tasa de rendimiento específica.

A diferencia de las «Reglas del 69», un poco más conservadoras, la Regla +70 está pensada para escenarios de capitalización continua, un concepto primordial en la revalorización a largo plazo de los activos.

Entender la Regla +70 implica profundizar en los matices de los intervalos de capitalización y su impacto en los tipos de interés anuales.

El número 70 de esta regla no es arbitrario, sino que sirve como factor clave que determina el número de años que tarda una inversión en duplicarse, dada una tasa de rentabilidad anual concreta.

Este aspecto de la Regla +70 la convierte en una herramienta indispensable para los inversores que desean conocer con precisión la trayectoria de crecimiento de su inversión, especialmente en el contexto de una cartera de jubilación.

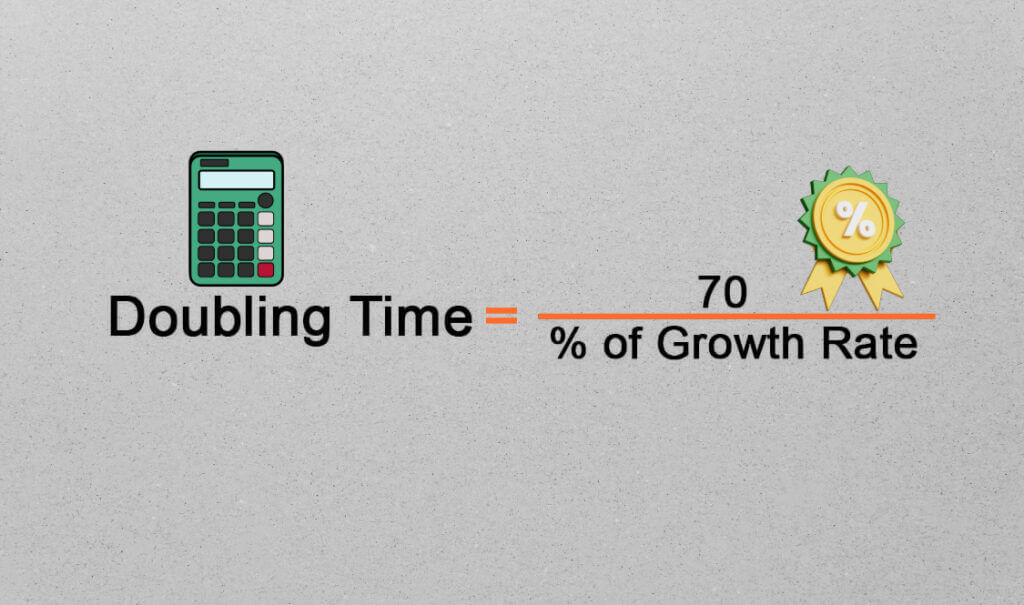

La fórmula de la Regla del 70

La fórmula de la regla del 70 es:

Número de años para duplicar=70 /Tasa de rendimiento anual

He aquí un ejemplo.

Si inviertes 1000 euros al 1%, necesitarás 70 dividido por 1 o 70 años para obtener 2000 euros. Sus intereses ascenderán a 10 euros al cabo de un año, 10,10 euros (1% x 1010 euros) al cabo del segundo año, etc.

Por supuesto, se trata de cálculos teóricos, necesariamente aproximados. No tienen en cuenta la inflación, las variaciones de los intereses percibidos, etc. Pero permiten visualizar horizontes de inversión. Y, por tanto, proporcionan ayuda para la planificación.

Nuestros ejemplos demuestran que, limitándose hoy a inversiones sin riesgo (cuentas de ahorro, seguros de ahorro, etc.) con rendimientos muy bajos, no tendrá suficiente durante el resto de su vida para duplicar la inversión inicial.

Por tanto, para el dinero que no necesite inmediatamente, es aconsejable recurrir a inversiones en bolsa. Pero no demasiado arriesgadas, y diversificadas. Un fondo mixto suele ser un buen compromiso para empezar.

¿Por qué es importante la regla del 70?

La regla del 70 puede utilizarse como herramienta para ayudarle a alcanzar sus objetivos financieros. Si sabe cuánto tardará su dinero en duplicarse, podrá elaborar un plan de ahorro que le permita alcanzar sus objetivos en un plazo determinado.

Por ejemplo, si sabe que puede obtener una rentabilidad real del 3,5% anual, sabrá que su inversión se duplicará (en términos ajustados a la inflación) en 20 años.

La regla de los 70 también puede utilizarse para comparar opciones de inversión. La que tenga el tiempo de duplicación de la inversión más corto es la mejor inversión, a riesgo constante.

También puedes utilizar la regla del 70 para hacer ingeniería inversa de lo que necesitas.

Ejemplo

Si quiere que su inversión se duplique cada 10 años, sabe que necesita un 7% anual para alcanzar su objetivo. Esto puede referirse a una inversión pasiva clásica, como una acción o un bono, o a un proyecto personal.

La regla del 70 puede ser una herramienta útil cuando se trata de finanzas personales, pero es importante recordar que es sólo una estimación. En realidad, las inversiones pueden tardar más o menos de lo previsto en duplicarse.

Los inversores también deben tener en cuenta que la regla del 70 no tiene en cuenta la inflación por sí sola. Con el tiempo, la inflación puede reducir el poder adquisitivo de su dinero, aunque su inversión crezca a un ritmo saludable.

Por ejemplo, supongamos que ha invertido 10.000 dólares a un tipo de rendimiento anual del 7%. En 10 años, su inversión valdrá unos 20.000 dólares.

Sin embargo, si la inflación es del 3% anual, el poder adquisitivo de sus 20.000 dólares equivaldrá hoy a 14.802 dólares, sobre la base de una rentabilidad real del 4% anual.

La rentabilidad real es mayor a lo largo del tiempo porque la idea de invertir es preservar o aumentar el poder adquisitivo del dinero, no simplemente aumentar el dinero en sí.

La regla del 70 y la inflación

La regla del 70 también puede aplicarse a otros fenómenos como la inflación.

Por ejemplo, si la inflación es del 3%, se puede calcular cuántos años harían falta con una inflación del 3% para que el nivel de precios de los bienes y servicios (por término medio) se duplicara.

Serían unos 23 años, tomando 70 dividido por 3 (23,33).

También se suele utilizar para cosas de otros ámbitos, como el tiempo de duplicación de la población.

La regla del 70 – En conclusión

La regla de los 70 es una forma rápida y sencilla de calcular el tiempo que tardará una inversión en duplicarse.

Para calcular el número de años que tardará una inversión en duplicarse utilizando la regla de los 70, divida el número 70 por la tasa de rentabilidad anual.

La regla del 70 es sólo una estimación y dará resultados ligeramente diferentes a los de la fórmula del interés compuesto.

Si sabe cuánto tardará su dinero en duplicarse, podrá elaborar un plan de ahorro que le permita alcanzar sus objetivos en un plazo determinado.

La inflación puede reducir el poder adquisitivo de su dinero. Por lo tanto, para tener en cuenta la inflación, puede tener sentido utilizar una tasa de rendimiento real en lugar de una tasa de rendimiento nominal.

La regla del 72 es una regla similar. Sin embargo, utiliza el número 72 en el numerador en lugar del 70, principalmente para simplificar los cálculos matemáticos, ya que el 72 se puede dividir fácilmente por 3, 4, 6, 8, 9 y 12, mientras que el 70 no.