Медвежий колл спред – торговая стратегия, о которой надо знать

Вы когда-нибудь задумывались о том, что такое медвежий колл спред? И если да, нужна ли вам помощь в определении того, когда его использовать во время торговли? Следует ли часто использовать эту рекомендуемую стратегию? И, наконец, есть ли примеры бычьего и медвежьего колл спреда?

Если вы только начали изучать эти выгодные спреды, давайте начнем с основ, углубимся в эту тему и выясним, что означает медвежий колл спред и как его использовать наилучшим образом!

Что такое медвежий колл спред?

Кредитный медвежий колл спред, или короткий колл спред, относится к конкретной опционной стратегии, используемой в момент, когда определенный инвестор ожидает падения цены акций.

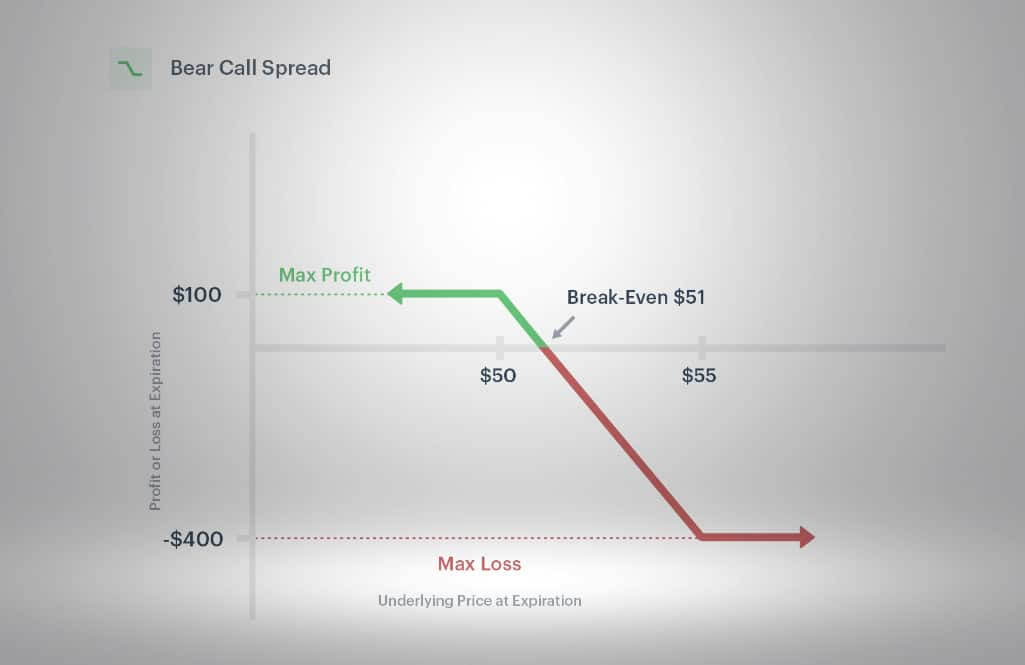

В этой стратегии участвует человек, который продает опцион (короткий опцион) и покупает дополнительный опцион (длинный колл) по более высокой цене, причем оба варианта имеют одинаковую дату истечения срока действия. Максимальная прибыль относится к полученной чистой премии при начале торговли.

В этой стратегии страйк короткого колла ниже, чем страйк длинного колла. Максимальный убыток или риск – это разница между двумя ценами исполнения опциона, меньшая, чем собранная чистая премия. Этот максимальный убыток возникает, если цена акции превышает большую цену исполнения на момент истечения срока действия.

Как еще можно прогнозировать нисходящую тенденцию на рынке?

Есть еще один спрогнозировать нисходящую рыночную тенденцию — медвежий пут спред. Это тип спреда с ограниченным риском.

Временной распад выгоден в стратегии медвежьего кредитного колл спреда, поскольку с течением времени цена проданного вами короткого опциона снижается, что потенциально может привести к более высокой прибыли, если цена акции останется ниже цены исполнения короткого колл спреда.

Что означает медвежий колл спред в опционах?

В торговле опционами медвежий спред — это стратегия, которую трейдеры используют, когда ожидают умеренного снижения цены на базовые активы. Эта стратегия предполагает одновременную продажу и покупку опционов.

Купленный опцион имеет более высокую цену исполнения, чем проданный, но оба имеют одинаковую дату окончания. Максимальная потенциальная прибыль от медвежьего колл спреда эквивалентна начальному кредиту, полученному от реализации стратегии.

Этот метод используется для получения прибыли при одновременном управлении уровнем риска, связанного с торговлей опционами.

Лучший пример применения медвежьего колл спреда

Представьте себе сценарий, в котором торговая цена акции составляет 70 долларов. Трейдер решает применить стратегию медвежьего спреда.

Он приобретает один контракт на опцион с ценой исполнения $65 с премией $1,50, что соответствует общим расходам в размере $150. Одновременно он продает еще один контракт на опцион с более низкой ценой исполнения в $60 за $4,00, что дает общий доход в $400.

Трейдер получает чистый кредит

В этой ситуации чистый кредит в размере $250 (доход $400 – расходы $150) обеспечивается трейдером в начале этой стратегии. Если цена базового актива упадет ниже $60 по истечении срока его действия, трейдер сохранит весь чистый кредит, что составит общую прибыль в размере $250.

Максимальный доход от медвежьего колл спреда составляет $250 и достигается, если актив закрывается точно по цене исполнения $60 по истечении срока действия. Никаких дополнительных выгод, помимо этого, не достигается. Прибыль уменьшается, если конечная цена актива колеблется между двумя ценами исполнения.

Что в данном случае приводит к проигрышу?

Закрытие выше более высокого страйка в $65 приводит к убытку. Этот убыток рассчитывается как разница в $5 между ценами исполнения ($500 за один контракт) минус первоначальный чистый кредит, что приводит к максимальному потенциальному убытку в размере $250.

Итак, вот итоги этого примера:

- Максимальная прибыль = $250 (первоначальный чистый кредит)

- Максимальный убыток = $250 (разница в $5 между страйк-ценами x 100, за вычетом первоначального чистого кредита)

Преимущества медвежьего колл спреда

Основным преимуществом использования медвежьего колл спреда является уменьшение чистого риска, связанного со сделкой. Покупка опциона с более высокой ценой исполнения снижает риск продажи еще одного опциона с более низкой ценой исполнения.

Эта стратегия несет существенно меньший риск, чем короткая продажа акций или ценных бумаг, поскольку наибольший убыток ограничивается разницей между двумя ценами исполнения за вычетом суммы, зачисленной в начале сделки. Напротив, короткая продажа акций теоретически влечет за собой неограниченный риск в случае роста цены этих акций.

Медвежий спред является отличной стратегией, если трейдер ожидает умеренного снижения базовой акции или ценной бумаги между началом и датой истечения сделки.

Однако, когда цена акций или ценных бумаг падает сильнее, трейдер упускает возможность извлечь выгоду из этой дополнительной прибыли.

Этот баланс между снижением риска и потенциальной прибылью делает медвежий колл спред привлекательным для многих трейдеров.

Каковы риски медвежьего колл спреда?

При медвежьем колл спреде быстрый рост стоимости базового актива в коротком колле представляет собой серьезный риск. Этот восходящий тренд может привести к обязательной уступке, вынуждая трейдера приобретать акции значительно дороже, чем их цена исполнения, что приведет к заметным финансовым потерям.

Кроме того, помните, что в условиях медвежьего спреда длинный опцион с более высокой ценой исполнения не несет в себе риска досрочного исполнения, в то время как короткий колл с более низкой ценой исполнения несет в себе этот риск.

Ранняя передача опционов на акции обычно коррелирует с дивидендами. Как правило, короткие опционы, подлежащие досрочному распределению, назначаются за день до даты выплаты дивидендов, что привносит еще один фактор риска в эту стратегию.

Ключевые выводы

- Медвежий колл спред исполняется путем приобретения двух опционов: купленного (длинного) и проданного (короткого) с разными ценами исполнения, но с одинаковыми датами истечения срока действия.

- Эта стратегия классифицируется как стратегия с ограниченным риском и ограниченной прибылью. Это позволяет трейдерам регулировать и ограничивать свои потенциальные потери или достигать сниженной прибыли. Цены исполнения задействованных опционов устанавливают границы прибыли и убытков.

- Максимально возможная прибыль от этой стратегии — это первоначальный кредит, полученный при входе, и он реализуется, когда цена базового актива находится на уровне или меньше нижней цены исполнения на момент истечения срока действия.

- При медвежьем колл спреде временной распад выгоден для трейдера, способствуя потенциальному увеличению прибыли, поскольку стоимость проданного опциона со временем снижается, при условии, что цена акции остается ниже цены исполнения проданного опциона.

Часто задаваемые вопросы

Что такое медвежий колл спред?

Медвежий колл спред — это метод, используемый в торговле опционами. Он используется, когда вы думаете, что цена актива немного снизится. Вы продаете и покупаете опционы с разными ценами, но с одинаковой датой окончания. Максимум, что вы можете заработать, — это премия, которую вы получаете при начале торгов.

Как использовать медвежий колл спред?

Чтобы использовать медвежий колл спред, продайте один опцион и купите другой по более высокой цене. Оба опциона должны заканчиваться в одну и ту же дату. Максимум, что вы можете заработать, — это общая премия, полученная на старте.

Каковы максимальные потери при медвежьем спреде?

Самая большая потеря при медвежьем спреде — это разница между ценами двух опционов за вычетом полученной премии. Это происходит, если цена акции выше, чем у более дорогого опциона в конце срока.

Есть ли другой способ предсказать падение рынка?

Да, еще один способ предсказать падение рынка — использовать медвежий пут спред. Это такой же спред с ограниченными рисками как и медвежий колл спред.