Перекос волатильности опционов: Понимание динамики рынка

На торговлю опционами влияют принципы спроса и предложения, подобно тому, как определяются цены на продукты, одежду и дома. Однако цены опционов на акции и индексы имеют тенденцию к большим колебаниям. Иногда опционы «пут» стоят относительно дороже опционов «колл», и наоборот. Именно здесь концепция подразумеваемой волатильности (IV) приобретает решающее значение, поскольку она отражает ожидания рынка относительно потенциального движения ценной бумаги. Разница в IV между коллами и путами вне денег (OTM) называется перекосом волатильности, который вносит свой вклад в колебания цен, наблюдаемые в опционах.

Перекос волатильности опционов относится к неравномерному распределению подразумеваемой волатильности по различным ценам исполнения опционов на один и тот же базовый актив. Он отражает восприятие рынком потенциальных рисков и будущего движения цен. В большинстве случаев перекос волатильности имеет нисходящий характер, что указывает на то, что опционы пут вне денег имеют более высокую подразумеваемую волатильность, чем равновеликие опционы колл.

Такой перекос возникает из-за того, что участники рынка предпочитают защищаться от падения, особенно в условиях неопределенности или медвежьего рынка. Трейдеры и инвесторы отслеживают перекос волатильности, чтобы оценить настроение рынка и соответствующим образом скорректировать свои опционные стратегии. Понимание и интерпретация перекоса волатильности имеет решающее значение для эффективного управления рисками и ценообразования опционов.

Перекос возникает из-за того, что участники рынка предпочитают защищаться от падения, особенно в условиях неопределенности или медвежьего рынка. Инвесторы готовы платить более высокие премии за опционы пут, чтобы застраховаться от потенциальных потерь в базовом активе.

Анализируя и понимая этот перекос, инвесторы и трейдеры могут принимать обоснованные решения и разрабатывать стратегии, соответствующие их склонности к риску и инвестиционным целям. Мониторинг перекоса волатильности помогает ориентироваться в сложном рынке опционов и повышает общую эффективность инвестиционных портфелей.

Возникновение перекоса волатильности

Перекос волатильности впервые появился после обвала фондового рынка в 1987 году, когда трейдеры осознали необходимость защиты своих позиций. Путы стали стоить дороже, чем коллы, что привело к разнице в ценах между ними. Это расхождение возникает, когда инвесторы хеджируют свои бычьи позиции по акциям с помощью опционов, либо покупая путы, либо продавая коллы. Такие действия влияют на цены путов и коллов в противоположных направлениях, что приводит к перекосу. Как правило, опционы «пут» торгуются с более высокой волатильностью, чем опционы «колл», поскольку инвесторы уравновешивают бычьи позиции по своим акциям.

Страх и его влияние на перекос волатильности

Страх, связанный со значительным падением рынка, часто служит для инвесторов более сильным мотиватором, чем эйфория, испытываемая во время бурного роста. Следовательно, инвесторы обычно готовы платить премию за защиту своих существующих инвестиций по сравнению с той суммой, которую они потратили бы при открытии новых позиций. Однако бывают случаи, когда цена коллов выше, чем цена эквивалентных путов, что приводит к обратному перекосу. Это явление может происходить во время необычайно сильных восходящих движений на рынке.

Перекос возникает из-за того, что участники рынка предпочитают защищаться от падения, особенно в условиях неопределенности или медвежьего рынка. Инвесторы готовы платить более высокую премию за опционы пут, чтобы застраховаться от потенциальных убытков по базовому активу.

Анализ перекоса волатильности

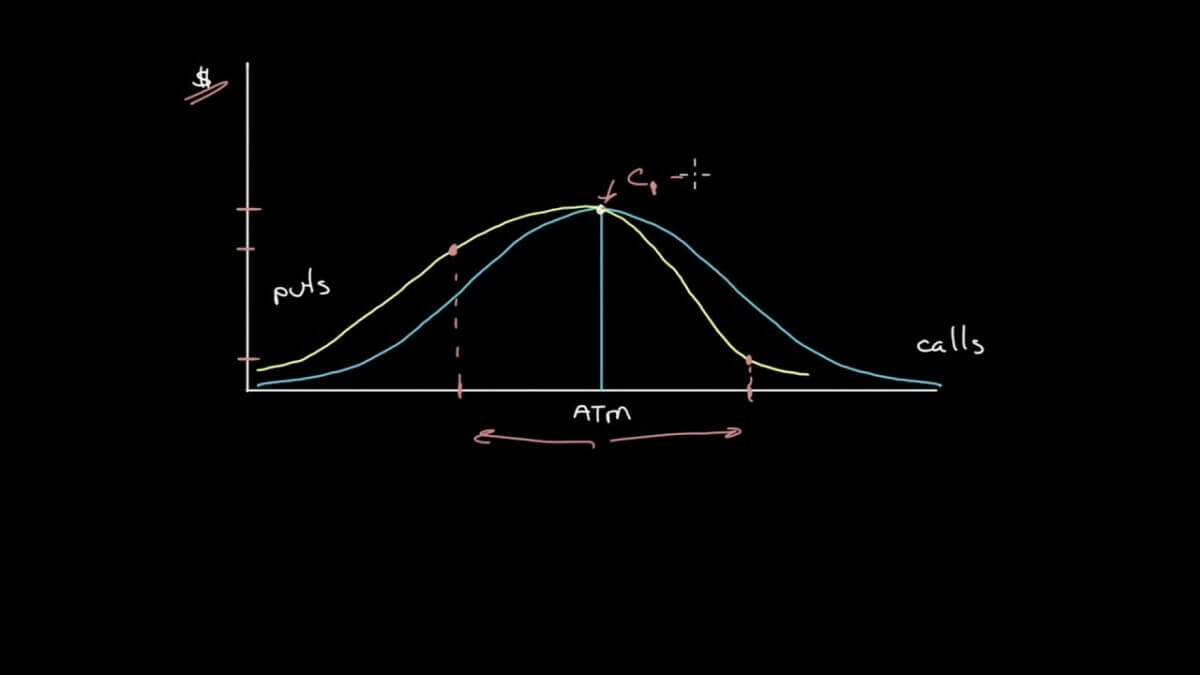

Чтобы получить представление о перекосе, можно сравнить цены равноудаленных OTM-коллов и путов на опционной цепочке для любой данной ценной бумаги. Кроме того, ценную информацию дает визуализация формы перекоса. Сбалансированный перекос называют «улыбкой», а «ухмылка» указывает на более крутой наклон для ОТМ-путов по сравнению с ОТМ-коллами. «Ухмылка» говорит о том, что рынок опасается потенциальной коррекции. И наоборот, более крутой наклон для коллов означает, что трейдеры ожидают восходящего движения.

Как использовать перекос волатильности для получения прибыли?

Понимание перекоса волатильности опционов может помочь в выборе страйка. Если трейдеры ожидают, что будущее событие приведет к снижению цен, то перекос для путов, скорее всего, будет более крутым. С другой стороны, если ожидается, что торговля останется относительно стабильной, перекос по опционам пут может стать более плавным. Перекос волатильности также может дать представление о настроениях на рынке. Например, если на горизонте маячит объявление о предстоящих доходах, крутой перекос по путам и коллам может свидетельствовать о том, что рынок ожидает значительного движения вверх или вниз.

Заключение

В заключение следует отметить, что понимание перекоса волатильности опционов необходимо для принятия обоснованных решений в торговле опционами. Изучая и анализируя модели перекоса, трейдеры и инвесторы могут получить ценные сведения о динамике рынка и соответствующим образом скорректировать свои стратегии.

Перекос волатильности может использоваться в качестве индикатора ожиданий рынка в отношении значительного движения цен, например, перед предстоящим объявлением о доходах. Понимая и анализируя перекос волатильности, трейдеры и инвесторы могут принимать более обоснованные решения в торговле опционами и соответствующим образом корректировать свои стратегии. В целом, перекос волатильности – это жизненно важная концепция в торговле опционами, дающая представление о динамике рынка, настроениях и потенциальном движении цен.

Excellent broker

Excellent in all services. I have no regret chosing this broker, they are really very good.

Did you find this review helpful? Yes No

Good services

Services are good. They know how to handle newbies like me. I have get all my trading knowledge here. They are patient to help me and they respond quickly to questions.

Did you find this review helpful? Yes No

Good broker

There is no way to find another broker. I am happy with the profit I am getting from this broker. I also enjoy dealing with people.

Did you find this review helpful? Yes No

Good forex broker

It is very difficult to find a good forex broker. I am really glad I found one. I am impressed with both services and profits.

Did you find this review helpful? Yes No