Comment éviter la pénalité de retrait anticipé des comptes de retraite individuels ?

Que faire si vous avez épuisé votre fonds d’urgence mais que les dépenses imprévues continuent de s’accumuler ? Existe-t-il une solution sans savoir comment emprunter de l’argent à l’app ou s’endetter ? De nombreux Américains choisissent d’utiliser leur épargne-retraite fiscalement avantageuse, telle que 401(k) ou IRA.

Bien que cela puisse être une alternative décente à l’option de prêt, le gouvernement impose toujours une pénalité sur ces retraits effectués avant l’âge de 59 ½ ans. Dans cet article, nous allons parler des exceptions et des conseils sur la façon d’éviter de payer cette pénalité pour les retraits anticipés de fonds des comptes de retraite individuels.

Impôts et pénalité pour retrait anticipé de 401(k)

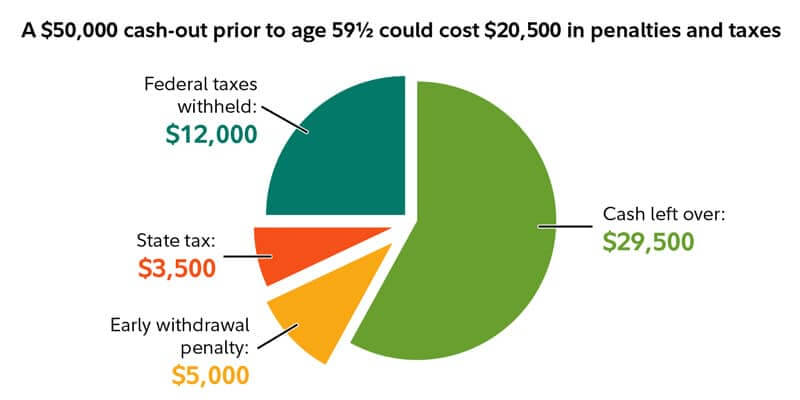

Un retrait anticipé peut entraîner une lourde facture fiscale. L’administrateur du plan retiendra automatiquement 20% du retrait et l’enverra directement à l’IRS. Cette somme sera utilisée pour couvrir l’impôt fédéral sur le revenu qu’une personne doit payer sur ce retrait. En d’autres termes, une grande partie de votre épargne sera reversée au fisc.

Source: Fidelity

C’est l’argent que vous avez mis de côté pendant de nombreuses années. Et vous ne pourrez plus épargner cette somme pour votre retraite. Outre l’impôt sur le revenu fédéral et d’État, les investisseurs de moins de 59 ½ ans qui effectuent un retrait anticipé peuvent se voir imposer une pénalité de 10 %. Ainsi, un retrait de 50 000 dollars avant cet âge pourrait vous coûter 20 500 dollars en impôts et pénalités.

Si vous devez tout de même effectuer un retrait, certaines situations difficiles peuvent vous dispenser de payer la pénalité, mais les impôts devront tout de même être payés :

- Les retraits de cotisations non déductibles aux plans 401(k) et IRA traditionnels ne sont pas soumis aux mêmes taxes que les cotisations déductibles. Les salariés doivent néanmoins payer des impôts sur les gains retirés de leurs comptes.

- Les retraits des plans 401(k) et IRA avec des cotisations avant impôt sont imposés au même taux que les revenus ordinaires.

- Vous pouvez retirer des cotisations d’un Roth IRA à tout moment. Ces gains peuvent être retirés en franchise d’impôt et sans pénalité après que l’investisseur a atteint l’âge de 59 ½ ans et que le compte a été ouvert pendant au moins cinq ans.

Les meilleurs moyens d’éviter la pénalité de retrait anticipé

Les consommateurs sont censés cotiser à leur compte de retraite pour financer leur mode de vie à l’âge d’or. Si vous êtes confronté à un bouleversement financier soudain, vous pouvez décider de puiser dans ces cotisations.

Le retrait anticipé d’une partie de votre épargne-retraite peut vous coûter une pénalité. Êtes-vous prêt à vous renseigner sur les moyens d’éviter cette pénalité pour votre épargne dans le cadre d’un plan d’entreprise tel que le 401(k) ou l’IRA ? Oui, voici les exceptions à cette règle.

Frais d’études supérieures

Vous n’aurez pas à payer la pénalité si vous utilisez les fonds de votre IRA ou de votre fonds 401(k) pour couvrir les frais d’études supérieures. Les fonds peuvent être utilisés non seulement pour votre éducation, mais aussi pour celle de votre conjoint, de vos enfants ou même de vos petits-enfants.

Ces dépenses comprennent l’équipement, les livres, les fournitures, les frais de scolarité et les droits d’inscription. Les frais de logement et de nourriture sont également inclus dans cette liste. Les étudiants doivent fréquenter une école professionnelle, une université ou un collège qui peut participer aux programmes d’aide aux étudiants du ministère américain de l’éducation.

Assurance maladie pour les chômeurs

Si vous avez perdu votre emploi, vous n’aurez pas à payer la pénalité sur les distributions pour couvrir vos primes d’assurance maladie ou celles de vos personnes à charge ou de votre conjoint. Vous devez avoir obtenu des allocations de chômage pendant 12 semaines par l’intermédiaire d’un programme fédéral ou d’un État. Vous pouvez retirer des fonds de votre compte IRA au cours de la même année ou de l’année suivante où vous avez obtenu des allocations de chômage.

Personnes qui achètent un logement pour la première fois

Ce titre ne signifie pas que vous ne devez viser que l’achat de votre première maison. Selon la réglementation IRA, cette exception concerne tous les consommateurs qui n’ont pas été propriétaires d’un logement au cours des deux dernières années.

Si vous avez un compte IRA et que vous n’avez pas été propriétaire au cours des deux dernières années, vous pouvez retirer jusqu’à 10 000 dollars sans pénalités. Toutefois, n’oubliez pas que ces fonds ne doivent être utilisés que pour des dépenses admissibles, telles que la reconstruction d’une maison, la construction d’une maison à partir de zéro ou les dépenses liées à l’achat d’une nouvelle maison.

Décès

Si le propriétaire du fonds IRA décède, les bénéficiaires qui héritent de ce compte ne doivent pas payer de pénalités pour avoir retiré l’argent avant d’avoir atteint l’âge de 59 ½ ans.

Adoption ou naissance

Chaque parent a le droit d’utiliser jusqu’à 5 000 $ par adoption ou naissance à partir de ses fonds de retraite. Cet argent peut servir à couvrir les frais associés à l’adoption ou à la naissance. Vous pouvez effectuer le retrait dans l’année qui suit l’adoption ou la naissance de l’enfant.

Frais médicaux non remboursés

Si vous devez couvrir des frais médicaux, vous n’aurez peut-être pas à payer la pénalité pour avoir retiré de l’argent de votre fonds de retraite individuel. Les frais médicaux doivent être non remboursés et dépasser 7,5 % de votre revenu annuel brut ajusté. Les déductions fiscales ne doivent pas être détaillées pour obtenir cet avantage.

Handicap

Certains consommateurs handicapés peuvent également éviter de payer la pénalité fiscale. Pour bénéficier de cette exception, il faut être atteint d’une invalidité permanente. Qu’est-ce qu’une invalidité totale ? Cela signifie que vous ne pouvez exercer aucune activité rémunérée en raison de votre état mental ou physique.

Cet état doit être certifié par un médecin. Il peut être très difficile de se qualifier pour cette règle car une personne doit être clouée au lit ou proche de la mort pour éviter une pénalité pour un retrait d’argent anticipé de son 401(k) ou IRA.

La ligne de fond

En résumé, vous devez payer la pénalité pour le retrait anticipé des fonds de votre compte de retraite individuel ou 401(k). Pour éviter cette pénalité, vous pouvez bénéficier de l’un des cas mentionnés ci-dessus. Même si vous évitez la pénalité, ces retraits peuvent être soumis à l’impôt d’État et à l’impôt fédéral.

Si vous souhaitez définir les impôts dont vous êtes redevable, vous pouvez consulter un fiscaliste agréé qui vous aidera à remplir les formulaires nécessaires. Il peut être utile de contracter un prêt personnel ou d’augmenter votre potentiel de revenus pour couvrir des besoins monétaires urgents, en dehors des prélèvements sur votre compte de retraite.